買う家が決まった!住宅ローンってどうやって借りるの?流れを解説します

2020.02.25

住宅ローンを利用し、マイホームを購入しようとするとき、どのような流れで購入に至るのでしょうか。住宅ローンを組む際の流れについて詳しくみていきましょう。

住宅ローンと物件購入の流れ

住宅ローン 物件購入 流れ

住宅ローン申し込みまでの流れと、物件購入までの流れは以下のようになります。

■購入したい物件を決定する

↓

① どこの金融機関で住宅ローンの借り入れをするのか決める

↓

■不動産会社へ住宅購入の申し込み

↓

② 金融機関へ住宅ローン仮審査申し込み(事前審査)

↓

③ 結果通知

↓

■不動産会社と住宅の売買契約

↓

④ 金融機関へ本審査の申し込み

↓

⑤ 結果通知

↓

⑥ 金融機関と住宅ローン契約

↓

⑦ 住宅ローンの実行

↓

■住宅の引き渡し・入居

どこで借り入れるのか決定する

住宅ローン 金融機関 決定

購入したい物件が決まったら、どこの金融機関で住宅ローンの借入を行うのか決めなければなりません。

住宅ローンは、都市銀行などの大手金融機関や、信用金庫、地方銀行、ネット銀行など、様々な金融機関で取り扱いがあり、各金融機関によって、金利や、借入可能金額、諸費用などに差があるのでいくつかの金融機関で検討してみることをおすすめします。

金利情報や借入情報などは、各金融機関HPから情報を入手できます。金利は、1ヵ月に1度更新されます。調べたときの金利が適用されるわけではなく、住宅ローン実行時点での金利が適用される点に注意が必要です。(住宅ローン契約時の金利が適用される住宅ローンもあります)

仮審査(事前審査)

住宅ローン 審査 事前審査 仮審査

住宅ローンを借入する金融機関が決定したら、不動産会社に住宅購入の申し込みをし、借入しようとする金融機関で仮審査(事前審査)を行います。

住宅ローンの審査は仮審査と本審査と2回行われます。仮審査では、借入者の返済能力と物件についての審査がなされます。2日から一週間程度で審査結果が出ます。

事前審査を行うためには、下記の書類が必要です。

必要書類

・印鑑

・本人確認書類(運転免許証、健康保険証、パスポート等)

・年収が確認できる資料(源泉徴収票、または確定申告書等)

・物件情報が把握できる書類(物件のチラシ、物件の見積書や、間取り図、物件の場所がわかる地図等)

*各金融機関で異なる場合があります。

本審査

住宅ローン 審査 本審査

仮審査を通過し、不動産会社と住宅物件の売買契約を結んだら、本審査に進みます。

本審査では仮審査で審査された内容に関してさらに詳しく、申告内容に間違いがないか、信用情報についても審査されます。信用情報とは、クレジットカードなどの使用で返済が遅れたり、滞っていたことがないかという情報のことです。仮審査でも調査されますが、さらに詳しく審査されます。本審査の結果がでるまでには1週間から2週間ほどかかります。

本審査に必要な書類は以下の通りです。

必要書類

・実印

・住民票

・印鑑証明書

・課税証明書

・収入を確認できる書類(源泉徴収票や確定申告書等)

・身分証明書(運転免許証、健康保険証等)

・売買契約書(売買契書、重要事項説明書等)

・担保物件確認書類(登記簿謄本等)

*各金融機関で異なる場合があります。

住宅ローン契約

住宅ローン 契約 諸費用

本審査を通ったら、いよいよ契約に進みます。

契約では様々な契約書に署名、押印をしなければなりません。

都市銀行や信託銀行、地方銀行では支店などの店頭で、ネット銀行は郵送やオンラインですることができます。

ネット銀行は自宅で契約できるので便利ですが、郵送の分時間がかかったり、書類不備があった場合にはスケジュールが遅れたりする場合があるので注意が必要です。

・金銭消費貸借契約

貸主(金融機関)は借入者にお金を貸し、借入者はこれを貸主(金融機関)に返済していくことを契約します。

・抵当権設定契約

万が一、借入者が住宅ローンの返済をできなくなってしまったときに、金融機関はその不動産を競売にかけ、住宅ローンの回収ができるように、不動産に第一の抵当権者として設定しておく契約のことです。抵当権付きの住宅ローンでは、この契約が必須条件となります。

・保証委託契約

万が一、借入者が住宅ローンの返済をできなくなってしまったときに、保証会社から金融機関にその支払いを保証してもらうための契約です。金融機関はこの契約を結ぶことにより、借入者が返済できなくなってしまったときのリスクを回避しようとします。ただし、借入者は返済を免れる訳ではなく、保証会社に返済をしなければなりません。

・団体信用生命保険加入

借入れ者が死亡してしまったり、病気などで返済ができなくなってしまった場合に備えて入っておく保険のことです。そういった場合にはその後の返済義務はなくなります。ほとんどの住宅ローンでこの保険への加入が義務付けられています。

・火災保険加入

住宅ローン契約時に必要な書類

・住民票

・印鑑証明書

・通帳(住宅ローンを締結しようとする金融機関のもの)

・実印

・印紙

住宅ローン契約時には諸費用の支払いが必要になります。諸費用とは以下のようなものです。

融資手数料

金融機関や保証会社に支払う事務手数料のこと。3~5万円程度です。銀行によっては融資額×2%としている住宅ローンもあります。

ローン保証料

住宅ローンが返済不能になった場合に備えて保証会社に支払う費用です。もし、返済不能になったとしても保証会社が返済の肩代わりをしてくれるということではありませんのでご注意ください。返済不能となった場合は返済先が銀行から保証会社へ変わるだけです。3000万円を35年で借入した場合で60万円~100万円ほどかかります。

登記費用

物件に抵当権を設定する際の登録にかかる費用と、その手続きを司法書士に依頼する費用があります。

(1)抵当権設定

登録免許税:借入金額の0.4%*

司法書士報酬:5万円~10万円ほど

(2)土地の所有権移転登記

登録免許税:土地評価額×2.0%*

司法書士報酬:5万円~8万円ほど

(3)家屋の所有権移転(または保存)登記

登録免許税:家屋評価額×0.4%*

司法書士報酬:3万円~6万円ほど

新築の場合には表示登記費用がかかります。

*税率が変わる場合があります。詳しくは税理士または国税庁へご確認ください。

印紙税

住宅ローン締結時に契約書に貼る収入印紙代です。借入金額1000万円~5000万円以下の場合で2万円の収入印紙が必要となります。

諸費用の中で一番高いのは保証料です。保証料の支払いが不要な住宅ローンもあります。その分、住宅ローン審査は厳しくなります。

また、保証料が不要な住宅ローンでは、融資手数料を融資額×2%と融資額に連動するように設定されている場合がほとんどです。借入額が高額である場合は融資手数料が高くなるので注意が必要です。

また、住宅ローン締結の際に、物件を担保として設定する場合には、抵当権設定を行います。担保が不要な住宅ローンもあります。

担保の設定を必要としない代わりに、金利が高めに設定されていたり、借入期間は短く、借入上限金額は低めなど条件が厳しく設定されています。

実行

住宅ローン 実行 引き渡し

金融機関と住宅ローンの契約締結が完了すると、住宅ローンの実行がされ、金融機関から借り入れた金額があらかじめ指定した口座に振り込まれることとなります。そうすると物件の引き渡しが行われ、入居が可能になります。

たいていの場合、この時点での金利が住宅ローンに適用されることになります。(契約時点での金利が適用される住宅ローンもあります。)

抵当権が設定されている住宅ローンでは、この時点で所有権、抵当権の登記手続きも行われます。

終わりに

住宅ローン 流れ

住宅ローンの流れについて解説しました。購入したい物件が決まったら、いくつかの金融機関で住宅ローンの比較検討をしてみましょう。金融機関によって金利や費用などに差があるので、その人によってベストな住宅ローンは、借り入れようとする価格や借入期間によって違います。また、適用される金利は住宅ローンの契約時か、ローン実行時であることも覚えてきましょう

こちらのブログもおすすめ

・住宅ローン。変動、固定どちらがいいの?実はおすすめは固定型なんです。

・住宅ローンの審査ってどういうもの?審査を通すコツを教えます

・頭金ゼロでも家が買える?住宅ローンの頭金について解説します。

マイホームはじめて相談の詳細・お申し込みはこちら

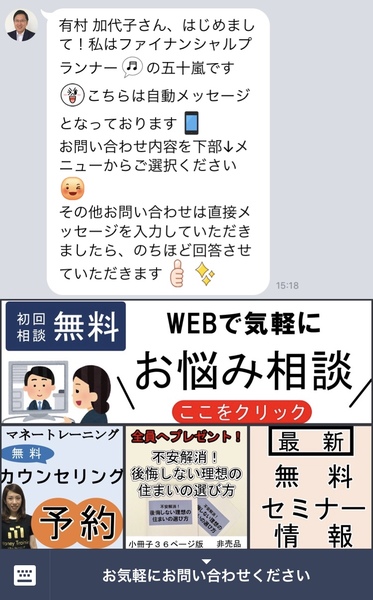

LINE公式アカウントから小冊子「不安解消!後悔しない理想の住まいの選び方」プレゼント!

↓友だち追加は今すぐこちらから

![]()

友だち追加で、無料セミナー情報、無料個別相談予約ページへとアクセスできます。

【LINE公式アカウント画面イメージ】